こんにちは!のっち(@nocchi_nochilog)です!

ぱんだはし

ぱんだはし住宅ローン控除って13年の場合ってどうなるんだっけ?13年間同じだけ税金がなくなる?

わが家は13年間住宅ローン残金の1%が税額控除という、もっとも優遇されているパターンです。

もちろん、消費税が上がる前ならもっと得かもしれませんが、消費税が10%の段階ではもっともお得です。

さて、そんな住宅ローン控除ですが、どんな計算になるのでしょうか。

あまり身近にない税金をわかりやすく紹介していこうと思います。

また、実際にわが家がどれくらいの税金を引かれるのかも、控除がはじまったら紹介しようと思います!

(ちなみに、「住宅ローン控除」と「住宅ローン減税」は同じ意味です。できるだけ住宅ローン控除の方で統一しているつもりですが、混ざってたらすみません。)

住宅ローン控除とは

まずは、住宅ローン控除とはなんなのかを紹介します。

これはおそらく家を買う人はだいたい知ってると思いますがおさらいです。

住宅ローン控除とは、「ローンを借りたら税金が安くなる」という、なんともうれしい制度です。

では、どんな計算がされて税金が安くなるのか、実際にどれくらいの税金が安くなるのか、というのは、あまり理解されていないかと思います。

特に、「ローン残高の1%の税金が安くなる」とだけ覚えていて、例えば3,000万円借りてたら、30万円が返ってくる!とだけ覚えていると、実は異なることもあります。

この辺りを丁寧に解説していこうと思います。

住宅ローン控除の仕組み

住宅ローン控除とは、「税額控除」と言われるものに含まれます。

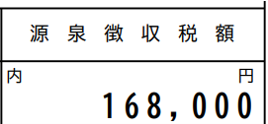

会社から給料をもらっている方は、源泉徴収票というのを見たことがあるかもしれません。

その源泉徴収票には、「あなたの税金はこんだけですよー」というのが載ってます。

(ある年ののっちの源泉徴収税額。1年で所得税で約17万円也)

その税金から、住宅ローン控除によって、税金が引かれます。

税額控除とは別に、所得控除というのもあります。

これは、例えば給料をもらっている場合だと、税金の計算では、その給料を少なく見積もってくれる(=税金が安くなる)というものです。

所得が減った後に税率がかかって、税金が計算できます。

(給料-所得控除)×税率-税額控除

という式です。

これからわかるように、「税額控除」の方が直接税金が減るので、うれしいです。

つまり、住宅ローン減税はとってもお得です。

このことからわかるように、実は当たり前ですが、「自分の払っている税金以上は引かれない」ということです。

例えば、支払っている税金が10万なのに、20万の住宅ローン控除を受けても、10万円しか引かれません。

つまり、残りの10万円は無駄になってしまいます。

マイナスになっても、お金をくれるわけではありませんので、ご注意下さい。

ですが、源泉徴収票に記載の税金が、住宅ローン控除の額よりも多い人は少ないかもしれません。

では、多くの人が損しているのか?

実は、そうではありません。

住宅ローン控除の方が大きい場合には、違うところの税金も安くしてくれます。

それは、住民税も控除してくれるのですが、、所得税と住民税って何が違うんだっけ?という方もいるかと思います。

というわけで、その辺りを説明するために、所得税と住民税について紹介もしつつ、説明します。

余った住宅ローン控除はどこにいく?

さきほど、源泉徴収票に載っている税金と、住宅ローン控除額を比較してみてました。

源泉徴収票に載っている税金は、「所得税」と呼ばれる税金です。

実は、給料から引かれる税金は、これだけではないのです。

もうひとつ引かれるものがあって、それは「住民税」です。

所得税は国に払う税金なのに対して、住民税は都道府県と市区町村に払う税金です。

住宅ローン減税で、所得税だけで控除しきれなかった分は、住民税からも控除されます。

では、その住民税はどうやって見るかというと、「住民税決定通知」というのが、市区町村から毎年6月くらいに送られてきます。

そこに税額が記載されています。

ちなみになくした方は、再発行不可能なので、代わりに、課税証明書を発行するしかありません。

ちなみに課税証明書は、マイナンバーカードを持っていたら、コンビニでも印刷できます!

便利ですよね~。マイナンバーカード。

住民税の減税はいくら?

所得税で引ききれなかった住宅ローン減税分は、住民税からも引かれます。

ですが、無制限に引かれるわけではありません。その上限が決められています。

住民税の減税の上限は、入居した年度によって変わってきますが、2022年度(令和4年度)からの入居の場合は以下です。

住民税減税額の上限=前年度の課税総所得×7%

ただし、上記の式で得られた値に関わらず、13.65万円が上限とされています。

つまり、課税総所得が195万円で上限に達します。

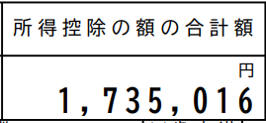

これも源泉徴収に載っているので、見てみてください。

ある年ののっちの課税総所得です。

これだと、約173万円×7%=12.1万円が住民税から引かれる限界です。

ちなみに、上限(13.65万円)となる課税総所得195万円ですが、「年収500万円・専業主婦(夫)・16歳以上23歳未満の子どもなし」という条件で、だいたい課税総所得が200万円です。

結局いくらまで減税できるのか

住宅ローン控除の上限は、長期優良住宅などによって、制限はありますが、借入金額の1%で、最大でも40万円です。

(長期優良住宅なら50万円)

では、仮に4,000万円借りた場合、住宅ローン控除の初年度は40万円になります。

4,000万円借りるには、年収の8倍から逆算すると、500万円です(年収の8倍ってかなり借りてますけどね。。)。

このときの税金は、所得税(10.3万円)と住民税(上限13.65万円)合わせて、およそ24万円となります。

結果的に、40-24=16万円は無駄になってしまいます。

このように、実は、年収の8倍というギリギリで借りてしまうと、住宅ローン控除の恩恵を完璧には受けられないことがわかりました。

(注意!上記の税額は、家族構成が専業主夫(婦)かつ、扶養親族(16歳以上23歳未満の子どもとか、70歳以上の親と同居とか)がいない場合としていますので、場合によって変わります。)

住宅ローン控除 13年の場合

住宅ローン控除は、わが家は13年の1%で借りました。

この場合、1~10年目までは、ローン残高の1%ですが、11~13年目は残高の1%か、建物取得価格の2/3%のうち、低い方となります。

わが家の場合、建物価格はおよそ2,000万円なので、2,000×2/3%=13.3万円が限度となります。

少し減税額は減ってしまいますが、それでも3年分多いのはうれしいことです。

まぁ、消費税率が8%→10%と上がってる分が、50万円以上するので、どっちかというと損してますが(泣)

さいごに

住宅ローン減税について、わかりやすく解説したつもりですが、いかがでしょうか。

住宅ローン減税が実際どれくらい引かれていくのかは、わが家が確定申告したり、住民税決定通知がきたりすれば、また更新します。

あなたの参考になればうれしいです!

不明点やライフプラン相談など、随時募集しています。インスタのDMで連絡もらえればと思います!